Baca berita dengan sedikit iklan, klik di sini

Poin penting

Kredit macet pada 2019 membuat manajemen menyadari bahwa kondisi LPEI harus berubah.

LPEI membentuk satuan kerja khusus untuk menekan NPF.

LPEI menargetkan NPF di bawah 5 persen pada tahun ini atau tahun depan.

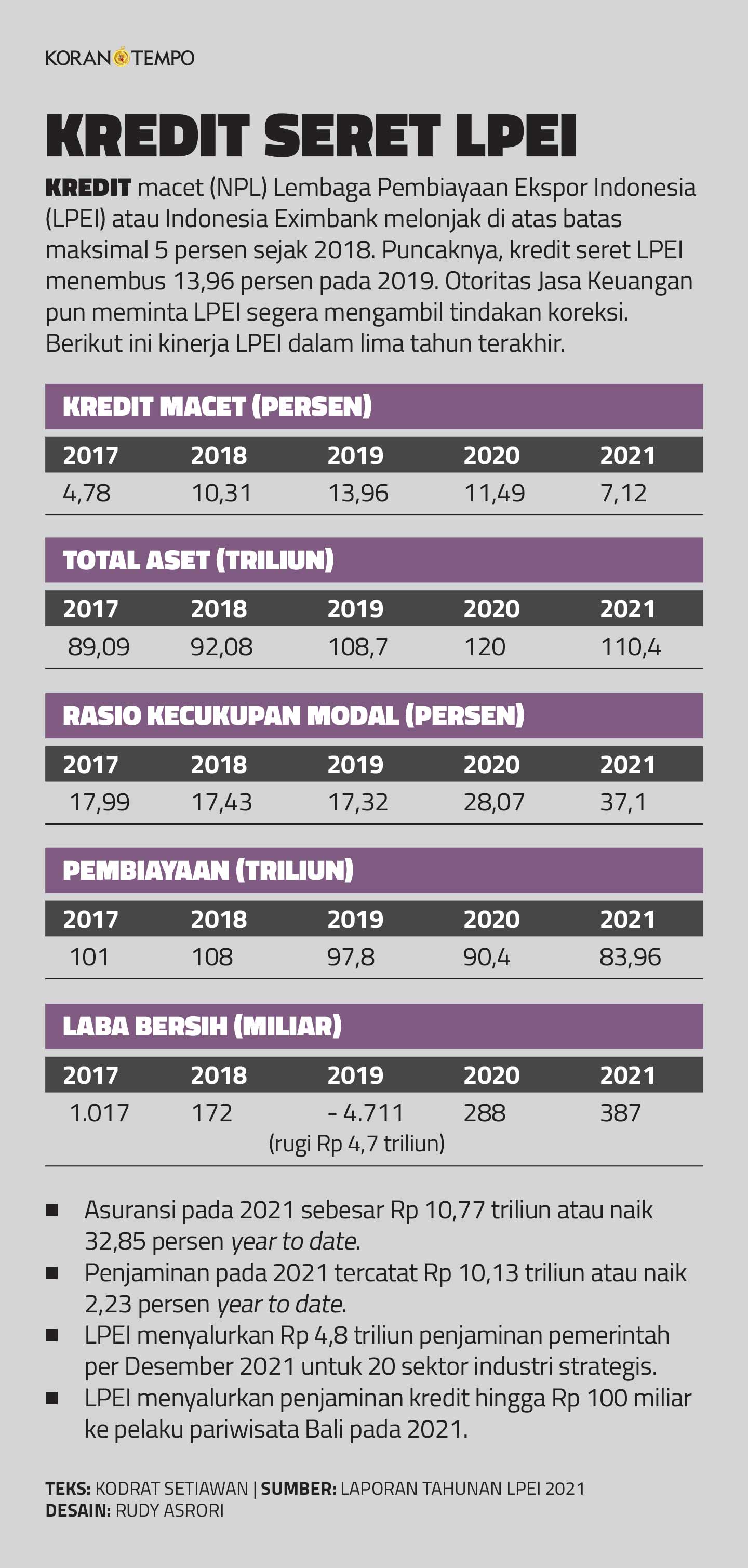

JAKARTA – Lembaga Pembiayaan Ekspor Indonesia (LPEI) atau Indonesia Eximbank berupaya menurunkan rasio pembiayaan bermasalah atau non-performing financing (NPF) hingga di bawah 5 persen. Pasalnya, dalam beberapa tahun terakhir, lembaga ini berkutat dengan rasio pembiayaan macet yang cukup tinggi.

Baca berita dengan sedikit iklan, klik di sini

“Ukuran kalau kami berhasil memperbaiki kualitas adalah NPF di bawah 5 persen ini. Walaupun itu sebenarnya ketentuan untuk perbankan, akan kami lakukan dari waktu ke waktu,” ujar Direktur Pelaksana Bidang Keuangan dan Operasional LPEI, Agus Windiarto, kepada Tempo pada Jumat lalu.

Baca berita dengan sedikit iklan, klik di sini

Baca berita dengan sedikit iklan, klik di sini

Berdasarkan laporan tahunan 2021, NPF LPEI mencapai puncaknya sebesar 13,96 persen pada 2019. Selepas itu, angka pinjaman bermasalah lembaga pembiayaan ekspor itu mulai melandai, tapi tetap di atas 5 persen, yakni 11,49 persen pada 2020 dan 7,12 persen pada 2021.

Menurut Pasal 14 Ayat 2 Peraturan Otoritas Jasa Keuangan (POJK) Nomor 40 Tahun 2015 tentang Pembinaan dan Pengawasan Lembaga Pembiayaan Ekspor Indonesia, LPEI dilarang memiliki pembiayaan dengan kategori kualitas pembiayaan bermasalah lebih dari 5 persen total pembiayaan. Ketentuan angka batasan tersebut kini memang sudah tidak lagi ada apabila merujuk pada POJK Nomor 9 Tahun 2022 tentang Pengawasan Lembaga Pembiayaan Ekspor Indonesia.

Agus mengatakan tingginya angka kredit macet pada 2019 membuat manajemen menyadari bahwa kondisi LPEI harus berubah. Karena itu, manajemen melakukan berbagai langkah untuk menekan rasio kredit macet. Pada tahun yang sama, manajemen membentuk cadangan kerugian penurunan nilai atau CKPN untuk menyerap penurunan nilai dari pembiayaan utang. Pembentukan cadangan itu menyebabkan LPEI menanggung kerugian hingga Rp 4,7 triliun pada 2019.

Direktur Pelaksana Bidang Keuangan dan Operasional Lembaga Pembiayaan Ekspor Indonesia (LPEI) Agus Windiarto. Dok. LPEI

Menurut Agus, persoalan itu juga membawa beberapa pembelajaran bagi LPEI. Misalnya ihwal pertumbuhan pembiayaan yang memang harus ada untuk memberikan akses ke sektor ekspor tapi tetap selektif. Pembiayaan, menurut dia, tidak bisa lagi diberikan besar-besaran kepada salah satu grup atau debitor saja. “Risiko harus lebih terukur dan kami harus tetap menghitung dalam jangka panjang, kapan harus keluar dan kapan harus stay,” ujar dia.

LPEI pun mulai bertransformasi dengan menyeleksi calon penerima pembiayaan serta memperbaiki sisi akuisisi dan pengawasan. Selain itu, untuk debitor yang kooperatif, LPEI merestrukturisasi kredit. “Yang tidak kooperatif, kami lakukan penyelesaian,” kata Agus.

Ia mengatakan beberapa solusi dalam perbaikan pembiayaan, antara lain, adalah dengan restrukturisasi, penundaan kewajiban pembayaran utang, serta pengambilalihan perusahaan oleh investor lain.

LPEI Bentuk Satuan Kerja Khusus

Bersamaan dengan itu, pada 2020, LPEI membentuk satuan kerja khusus untuk menekan NPF. Unit kerja khusus itu disebut sebagai unit bad bank dan good bank. Unit bad bank, kata Agus, mengelola debitor bermasalah. Tugas mereka menilai dan mengusulkan skema penyelamatan atau penyelesaian untuk meningkatkan kepulihan LPEI.

Sedangkan unit good bank dibentuk untuk menangkap kebutuhan investor saat ini. Misalnya, kebutuhan pembiayaan, penjaminan, asuransi, serta pengembangan kapasitas produksi UMKM. Dengan dua unit itu, upaya penyehatan LPEI bisa dilakukan berbarengan dengan tetap menyokong para pelaku ekspor baru. Artinya, pelunasan piutang akan tetap dikejar seiring dengan ekspansi penyaluran pembiayaan baru. Dua faktor itulah yang diharapkan akan menekan rasio NPF menjadi lebih rendah.

Pekerja memproduksi kursi berbahan rotan di Grogol, Jakarta. TEMPO/Tony Hartawan

Saat ini, pembiayaan LPEI masih didominasi penyaluran kepada korporasi besar. Namun, Agus mengatakan, secara bertahap lembaganya terus meningkatkan pendanaan untuk UMKM. Pada 2021, dengan pembiayaan Rp 83,9 triliun, rasio UMKM yang dicakupi LPEI sebesar 17,2 persen. Angka tersebut direncanakan naik menjadi 20 persen pada tahun ini. “Porsi UMKM mulai naik, tapi itu kan tidak semudah membalikkan telapak tangan,” kata dia.

SVP Bidang Pembiayaan dan Strategi LPEI, Anwar Harsono, mengatakan di samping upaya menyehatkan kinerja lembaga, LPEI mesti tetap menjalankan mandat undang-undang, yakni meningkatkan devisa melalui pembiayaan kegiatan ekspor langsung, ekspor tidak langsung, substitusi impor, dan penunjang ekspor. LPEI juga diminta membantu perekonomian nasional ketika pandemi melanda Tanah Air.

“Pada 2020 kan perusahaan banyak yang stop ekspor. Pembiayaan perbankan turun. Kami hadir untuk menjadi jumper supaya perekonomian bangkit. Kalau ada kekhawatiran, kami beri penjaminan. Salah satunya dari dana PEN,” ujar dia. “Kami juga masuk ke ceruk pasar yang bank enggak mau. Kami ditugaskan dengan dana dari pemerintah.”

Anwar merasa risiko yang ditanggung lembaganya sejatinya lebih tinggi dibanding perbankan pada umumnya. Karena itu, ia merasa dalam perkara rasio pembiayaan macet pun, semestinya LPEI tidak disandingkan dengan bank umum, melainkan dengan lembaga pembiayaan ekspor dari negara lain.

Target NPF di Bawah 5 Persen

Ia memastikan, meskipun ketentuan anyar OJK tidak mempersyaratkan LPEI memiliki rasio kredit macet di bawah 5 persen, lembaganya tetap memperbaikinya dari waktu ke waktu. “Perbaikan NPF tidak bisa dilakukan dalam sekejap. Ini ada progresnya, dan harapan kami tahun ini atau tahun depan sudah di bawah 5 persen,” kata Anwar.

Di samping itu, menurut dia, lembaganya tetap menjaga kekuatan permodalan. Dengan demikian, meskipun rasio NPL tinggi, permodalan besar bisa menyerap. Pada Desember 2021, capital adequacy ratio (CAR) atau rasio kecukupan modal LPEI mencapai 37,1 persen. Angka tersebut di atas CAR rata-rata perbankan yang sebesar 22-25 persen.

Anwar menuturkan CAR naik setelah lembaganya mengurangi aset atau portofolio yang berisiko. Di sisi lain, pemerintah menambah suntikan modal, misalnya melalui program jaminan dan penugasan lainnya. Berdasarkan data Kementerian Keuangan, LPEI mendapat penyertaan modal negara untuk penguatan permodalan dan peningkatan kapasitas usaha yang diterima sejak 2010 dengan nilai mencapai Rp 28,7 triliun per Desember 2021.

“Profitabilitas kami juga mulai naik. Laba bersih kami naik dari rugi. Sekarang ada perbaikan,” ujar Anwar. LPEI membukukan laba bersih sebesar Rp 387 miliar pada 2021 setelah mencatatkan rugi bersih Rp 4,7 triliun pada 2019.

Direktur Pelaksana Bidang Hubungan Kelembagaan LPEI, Chesna Fizzety Anwar, mengatakan lembaganya juga melaksanakan beberapa cara untuk memperbaiki tata kelola perusahaan. Misalnya, mengimplementasikan code of conduct, bekerja sama dengan Komisi Pemberantasan Korupsi untuk mencegah gratifikasi, dan menerapkan e-KYC. “Kami juga bekerja sama dengan Kementerian Keuangan untuk implementasi whistleblowing system,” ujarnya.

Juru bicara Otoritas Jasa Keuangan (OJK), Sekar Putih Djarot, mengatakan lembaganya bakal terus mengawasi kualitas manajemen risiko pembiayaan dan tata kelola penyelenggaraan penyaluran, serta menerapkan prinsip kehati-hatian dalam penyaluran pinjaman LPEI. Dengan demikian, NPF lembaga tersebut bisa dijaga maksimum 5 persen.

OJK juga meminta LPEI mengambil tindakan korektif segera dan mencegah potensi pembiayaan bermasalah sebagai bagian dari rencana pemulihan bisnisnya. Misalnya dengan menetapkan sektor-sektor usaha ekspor yang dibiayai atau yang dihindari untuk dibiayai, serta memperbaiki organisasi dan kualitas manajemen risiko pembiayaan di LPEI.

Selanjutnya, menetapkan satuan tugas penyelesaian pembiayaan bermasalah, meningkatkan kualitas tata kelola dan prinsip kehati-hatian dalam penyaluran pembiayaan, dan mengembangkan kerja sama dengan pelaku industri perbankan yang berpengalaman dan teruji dalam hal penyaluran kredit. “Tindakan dan strategi pengawasan intensif terhadap LPEI masih terus berjalan sampai saat ini,” kata Sekar.

Ekonom dari Center of Reform on Economics (CORE) Indonesia, Yusuf Rendy Manilet, mengatakan risiko macetnya pembiayaan ekspor memang cukup tinggi lantaran tak hanya dipengaruhi oleh kondisi internal pelaku usaha, tapi juga oleh kondisi eksternal, seperti pasar tujuan ekspor dan kondisi teknis. Karena itu, LPEI semestinya bisa melakukan asesmen dengan lebih baik.

“Misalnya, melihat proyeksi dari calon penerima pembiayaan dengan lebih detail dan menilai performa negara tujuan ekspor calon penerima pembiayaan,” ujar Yusuf.

Ia pun tidak begitu sepakat dengan anggapan bahwa lembaga pembiayaan ekspor di luar negeri memiliki NPL yang relatif lebih tinggi dari Indonesia. “NPL pembiayaan ekspor di Cina tahun lalu berada di kisaran 1 persen.”

Karena itu, Yusuf menegaskan bahwa LPEI bisa lebih baik dalam mengelola kreditnya apabila sejak awal sudah mempertimbangkan penyaluran pembiayaannya dengan lebih matang. Ke depan, ia melihat LPEI memiliki tugas untuk merestrukturisasi agar rasio kredit macet itu bisa ditekan ke level yang lebih rendah. “Termasuk langkah-langkah mendorong peminjam untuk bisa lebih meningkatkan kinerja usaha mereka agar bisa membayar dari pembiayaan yang telah mereka lakukan sebelumnya,” ujar dia.

CAESAR AKBAR

- Akses edisi mingguan dari Tahun 1971

- Akses penuh seluruh artikel Tempo+

- Baca dengan lebih sedikit gangguan iklan

- Fitur baca cepat di edisi Mingguan

- Anda Mendukung Independensi Jurnalisme Tempo