Baca berita dengan sedikit iklan, klik disini

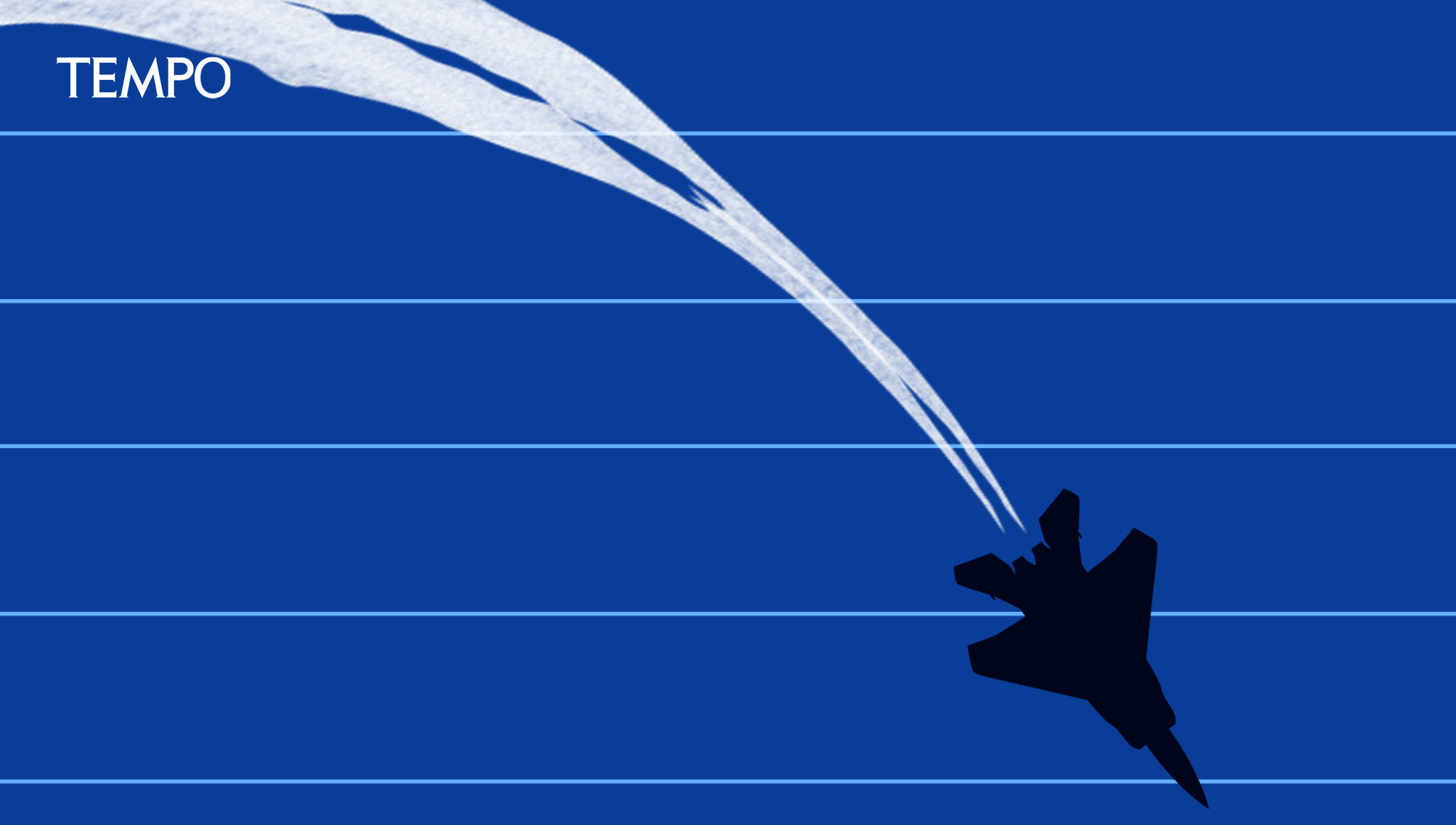

DALAM tempo hanya dua bulan, pemerintah terpaksa merevisi lagi anggaran secara kilat lewat peraturan presiden. Itulah dampak wabah Covid-19 yang sangat membebani keuangan negara. Defisit anggaran pun membengkak luar biasa. Aslinya, anggaran 2020 hanya merencanakan defisit Rp 370,2 triliun. Pada revisi pertama 3 April lalu, lewat Peraturan Presiden Nomor 54 Tahun 2020, defisitnya Rp 852,9 triliun. Kini, menurut Peraturan Presiden Nomor 72 Tahun 2020 yang terbit pada 25 Juni, Kamis pekan lalu, defisit meledak menjadi Rp 1.039 triliun, hampir tiga kali lipat dibanding sebelum wabah.

- Akses edisi mingguan dari Tahun 1971

- Akses penuh seluruh artikel Tempo+

- Baca dengan lebih sedikit gangguan iklan

- Fitur baca cepat di edisi Mingguan

- Anda Mendukung Independensi Jurnalisme Tempo