Baca berita dengan sedikit iklan, klik di sini

BERSIAPLAH menghadapi likuiditas global yang lebih ketat. Sinyal itu muncul pada Rabu, 11 Desember lalu, dari The Federal Reserve saat mengumumkan tidak ada perubahan suku bunga. Penurunan bunga rujukan yang sudah berlangsung tiga kali sejak Juli lalu terhenti sudah. Lebih jauh lagi, sebanyak 13 dari 17 pejabat The Fed yang ikut memutuskan kebijakan itu memberikan pertanda bahwa suku bunga akan stagnan setidaknya hingga akhir 2020. Empat orang lain bahkan melihat kemungkinan satu kali kenaikan bunga pada tahun depan.

Ini jelas bukan kabar baik bagi negara-negara berkembang, seperti Indonesia. Bunga rujukan The Fed yang menurun akan meringankan beban defisit transaksi berjalan yang sedang membelit. Bunga murah di Amerika Serikat membuat dana investasi portofolio mengalir masuk ke Indonesia dan menjadi penambal defisit. Sebaliknya, jika bunga tidak turun, apalagi malah naik, investasi yang sudah mendekam di sini berpotensi kembali pulang.

Jika itu terjadi tahun depan, efeknya sungguh berat. Nilai rupiah terpukul dua kali. Pertama, terpukul defisit neraca transaksi berjalan. Kedua, terpukul keluarnya dana investasi portofolio. Cadangan devisa tergerus. Otomatis nilai rupiah tertekan turun.

Celakanya, ada faktor lain yang membuat likuiditas global menjadi makin ketat tahun depan. Sumber masalah ini adalah besarnya kebutuhan negara-negara berkembang akan valuta asing untuk membayar utang yang jatuh tempo sepanjang 2020. Menurut data Institute of International Finance (IIF) yang dikutip Financial Times, pembayaran utang 30 negara berkembang yang jatuh tempo tahun depan diproyeksikan mencapai US$ 800 miliar.

Selama ini, negara berkembang memang menikmati melimpahnya likuiditas karena bank sentral negara maju masih mengambil kebijakan bunga super-rendah, bahkan negatif. Tak aneh jika total utang negara berkembang terus menggelembung, menembus rekor tertinggi dari waktu ke waktu. Menurut data IIF tadi, total utang negara berkembang tahun ini sudah mencapai US$ 4,7 triliun.

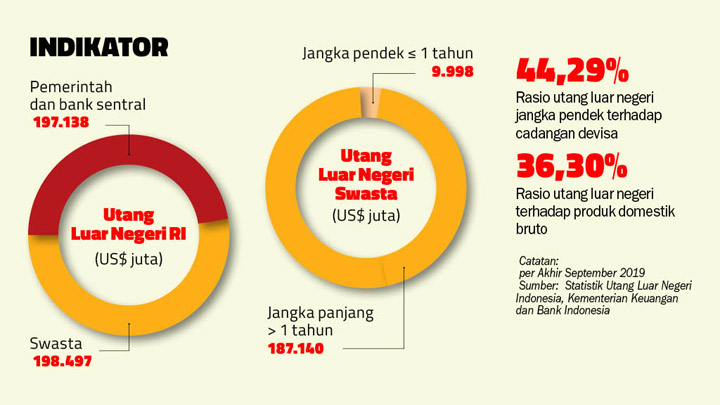

Kondisi Indonesia dalam konteks ini boleh dibilang tidaklah buruk-buruk amat. Menurut Statistik Utang Luar Negeri Indonesia, yang diterbitkan Kementerian Keuangan dan Bank Indonesia, utang luar negeri pemerintah ataupun swasta per akhir September 2019 tercatat US$ 395,6 miliar. Dari jumlah itu, yang jatuh temponya tinggal setahun lagi tercatat US$ 55 miliar. Mengingat cadangan devisa per November 2019 masih US$ 126,6 miliar, kebutuhan valuta asing untuk membayar utang yang jatuh tempo ini semestinya tak akan menimbulkan gejolak atau situasi krisis.

Persoalannya, ketatnya likuiditas global akan memperketat kompetisi memperebutkan valuta asing. Ini memberi peluang kepada investor untuk menuntut imbal hasil yang lebih besar bagi investasi mereka. Baik pemerintah maupun korporasi yang menerbitkan surat utang pada 2020 harus berani memberikan imbalan yang lebih besar.

Bagi pemerintah, naiknya pengeluaran untuk membayar bunga pinjaman akan menimbulkan persoalan baru pada anggaran tahun depan, bahkan hingga obligasi itu habis masanya. Tahun ini saja, pemerintah harus setengah mati putar otak untuk mengatasi kekurangan penerimaan pajak yang cukup besar. Hingga Selasa, 10 Desember lalu, penerimaan pemerintah dari pajak baru mencapai Rp 1.167 triliun, hanya 74 persen dari target.

Rendahnya penerimaan otomatis membuat defisit anggaran membesar. Mau tak mau pemerintah harus mencari tambahan utang dari pasar. Dan pasar keuangan memang lebih kejam daripada ibu tiri. Jika yang berutang sedang tertekan kebutuhan, kreditor pasti meminta imbalan lebih tinggi. Itu hukum besi yang tecermin dari menanjaknya imbal hasil atau yield obligasi pemerintah RI berjangka sepuluh tahun. Per Jumat, 13 Desember lalu, yield obligasi patokan pasar ini sudah bertengger di angka 7,332 persen. Sedangkan akhir bulan lalu masih 7,074 persen.

Tahun depan, ketika kompetisi perebutan likuiditas makin ketat, pasar bakal kian kejam dan yield berpotensi menanjak lebih tinggi. Baik pemerintah maupun korporasi yang berutang tak akan bisa berbuat apa-apa selain pasrah.

Baca berita dengan sedikit iklan, klik di sini

Baca berita dengan sedikit iklan, klik di sini

Baca berita dengan sedikit iklan, klik di sini

- Akses edisi mingguan dari Tahun 1971

- Akses penuh seluruh artikel Tempo+

- Baca dengan lebih sedikit gangguan iklan

- Fitur baca cepat di edisi Mingguan

- Anda Mendukung Independensi Jurnalisme Tempo