Baca berita dengan sedikit iklan, klik di sini

Ringkasan Berita

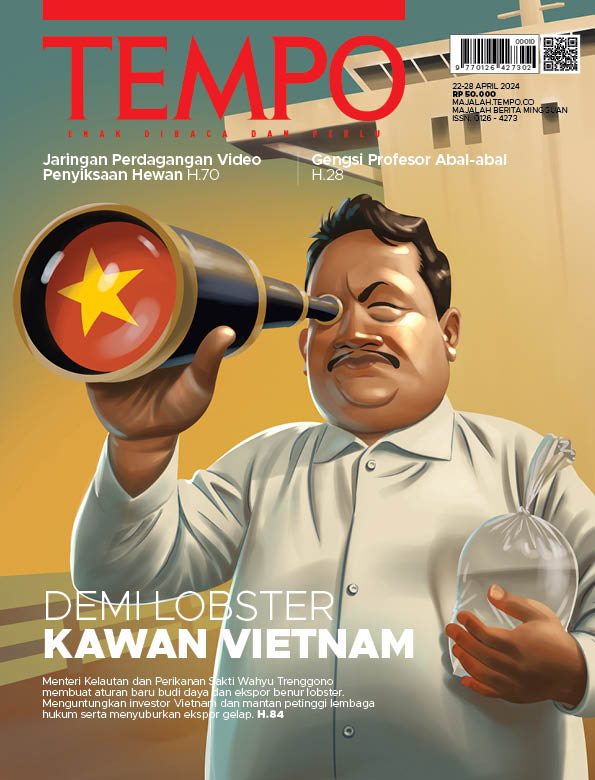

Kurs rupiah sudah melewati 16.200 per dolar Amerika Serikat.

Bank Indonesia mengintervensi pasar untuk mendongkel kurs rupiah.

Dolar terus menguat dipicu inflasi dan kebijakan moneter The Fed.

MALANG betul nasib rupiah selama masa libur Lebaran. Ketika pasar finansial Jakarta tutup selama delapan hari, rupiah menjadi bulan-bulanan di pasar luar negeri. Kurs rupiah terhadap dolar terus anjlok saat Indonesia tengah menikmati ketupat Lebaran berlauk opor ayam.

- Akses edisi mingguan dari Tahun 1971

- Akses penuh seluruh artikel Tempo+

- Baca dengan lebih sedikit gangguan iklan

- Fitur baca cepat di edisi Mingguan

- Anda Mendukung Independensi Jurnalisme Tempo