Baca berita dengan sedikit iklan, klik di sini

Poin penting

Pada tahap pertama, kredit yang dapat dihapus buku maksimal senilai Rp 500 juta.

Sebagian besar UMKM masih tercatat sebagai penunggak kredit.

Himbara didorong menjadi motor implementasi kebijakan hapus buku.

JAKARTA – Pemerintah tengah menyusun peraturan teknis kebijakan hapus buku kredit macet segmen usaha mikro, kecil, dan menengah (UMKM). Menteri Koperasi dan UKM Teten Masduki mengatakan rencana itu telah direstui oleh Presiden Joko Widodo dengan sejumlah syarat. Pada tahap pertama, kredit yang dapat dihapus buku atau write off adalah kredit dengan maksimal nilai Rp 500 juta, khususnya bagi debitor program Kredit Usaha Rakyat (KUR). Secara bertahap, kebijakan ini akan diperluas untuk maksimal nilai kredit hingga Rp 5 miliar.

“Meski demikian, tidak serta-merta semua kredit UMKM yang macet akan dihapus. Tentu akan dilakukan penilaian mendalam oleh bank, macetnya seperti apa dan karena apa, tidak berlaku bila mengandung unsur pidana atau moral hazard,” ujarnya, kemarin. Adapun kebijakan ini merupakan amanat dari Undang-Undang Nomor 4 Tahun 2023 tentang Pengembangan dan Penguatan Sektor Keuangan (PPSK). Harapannya, kebijakan ini dapat mendorong bangkitnya UMKM dari dampak pandemi Covid-19 dan mencapai porsi penyaluran kredit UMKM di perbankan sebesar 30 persen pada 2024.

“Prediksi Bappenas pada 2024, kredit UMKM di perbankan hanya mencapai 24 persen. Salah satunya disebabkan tidak lolosnya Sistem Layanan Informasi Keuangan (SLIK) atau dulu dikenal istilahnya BI Checking,” kata Teten.

Baca berita dengan sedikit iklan, klik di sini

Teten menyebutkan syarat penghapusan buku berikutnya adalah jika bank dan lembaga keuangan nonbank telah melakukan upaya restrukturisasi atau penagihan secara optimal. Kemudian, kriteria hapus kredit macet UMKM adalah debitor KUR dengan akad kredit terhitung sejak 2015, nilai maksimal kredit sebesar Rp 5 miliar untuk non-KUR, piutang telah macet atau mencapai kolektabilitas 5, serta debitor masih bermaksud menjalankan dan mengembangkan usahanya.

Baca berita dengan sedikit iklan, klik di sini

Baca berita dengan sedikit iklan, klik di sini

Baca juga: Target Tinggi Pembiayaan UMKM

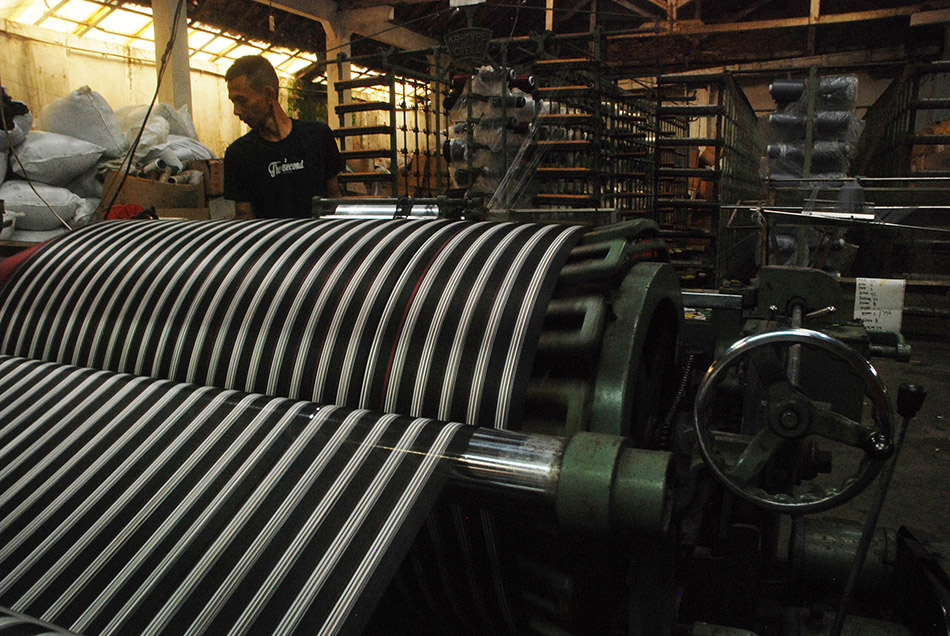

Pekerja mengoperasikan alat di pabrik kain di Desa Rancajigang, Majalaya, Kabupaten Bandung, Jawa Barat. TEMPO/Prima Mulia

Menghidupkan Kembali UMKM yang Mati Suri

Ketua Umum Asosiasi IUMKM Indonesia (AKUMANDIRI), Hermawati Setyorinny, mengatakan pelaku usaha menyambut baik rencana kebijakan hapus buku kredit macet untuk UMKM. Kebijakan ini dibutuhkan untuk membantu keberlanjutan usaha, terlebih untuk program KUR mikro sudah ada lembaga penjamin dalam penyelesaian kredit macet UMKM. “Kebijakan ini dapat menghidupkan UMKM yang mati suri karena dampak ketidakmampuan membayar pinjaman akibat pandemi Covid-19, ditambah pengaruh krisis ekonomi global dan tren kenaikan harga,” ujarnya.

Menurut Hermawati, kebijakan ini di satu sisi menumbuhkan harapan bagi pelaku UMKM untuk bisa mendapatkan akses kredit atau pembiayaan kembali. Pasalnya, salah satu kendala UMKM untuk bangkit adalah tidak terpenuhinya syarat kelayakan catatan buku kredit ketika meminjam ke bank atau lembaga jasa keuangan lainnya. “Sebagian besar UMKM masih tercatat sebagai penunggak kredit dari sisa-sisa pinjaman KUR di masa pandemi, meski sudah direstrukturisasi dengan bunga rendah,” katanya.

Dalam analisis kredit selama ini, terdapat persyaratan wajib lolos SLIK dan Sistem Informasi Kredit Program (SIKP). SLIK memuat riwayat kredit calon debitor yang sering menjadi ganjalan dalam proses pengajuan kredit. “Maka penghapusan buku kredit macet akan sangat membantu UMKM untuk bangkit lagi dan bergairah mengajukan kredit lagi.”

Kepala Eksekutif Pengawas Perbankan Otoritas Jasa Keuangan (OJK), Dian Ediana Rae, mengungkapkan bahwa saat ini regulator masih merumuskan peraturan beserta ketentuan-ketentuan pendukung lainnya dari kebijakan hapus buku kredit macet UMKM. Salah satunya berkaitan dengan prinsip kehati-hatian serta pemenuhan cadangan kerugian penurunan nilai (CKPN) oleh bank. Himpunan Bank-bank Milik Negara (Himbara) didorong sebagai motor utama dalam implementasi penerapan kebijakan ini.

Jika merujuk pada Pasal 251 UU PPSK, disebutkan bahwa kerugian yang dialami bank atau nonbank BUMN dalam melaksanakan hapus buku merupakan kerugian masing-masing perusahaan. Aturan itu juga mengatur kerugian bukan termasuk kerugian keuangan negara, sepanjang dapat dibuktikan yang dilakukan berdasarkan iktikad baik, sesuai dengan ketentuan hukum yang berlaku, dan mengacu pada prinsip tata kelola perusahaan yang baik.

“Risiko kredit UMKM di perbankan sebenarnya relatif rendah. Rasio kredit macet (NPL) sudah berada di level 3,7 persen pada Juni 2023,” ujar Dian. Khusus untuk KUR saat ini mencatatkan NPL di level 1,82 persen. Berdasarkan laporan keuangan Himbara hingga kuartal I 2023, total NPL segmen UMKM di BRI, Bank Mandiri, dan BNI mencapai Rp 35,2 triliun.

Sementara itu, Sekretaris Perusahaan Bank Mandiri, Rudi As Aturridha, mengatakan saat ini perseroan masih menanti detail aturan mengenai kebijakan tersebut sebelum mengimplementasikannya secara komprehensif. “Kami menilai diperlukan ketentuan turunan agar dapat terlaksana secara tertib, seperti persyaratan teknis dan mekanisme penyesuaian informasi debitor di SLIK OJK,” ucapnya.

Dia mengimbuhkan, saat ini total kredit UMKM di Bank Mandiri terus bertumbuh hingga 8,1 persen secara tahunan menjadi Rp 119,7 triliun, dengan NPL 1,5 persen. “Kebijakan ini diharapkan dapat membuka kesempatan bagi debitor segmen UMKM, terutama yang terkena dampak pandemi Covid-19, agar bisa memulai usahanya kembali dan mendapatkan kredit,” kata Rudi.

Pembeli memilih kain batik di stan Batik SH Kalibodri yang merupakan salah satu debitur KUR BNI di Bazar UMKM di Kendal, Jawa Tengah. ANTARA/Aji Styawan

Tidak Menghilangkan Kewajiban Debitor

Direktur Bisnis Makro BRI, Supari, berujar bahwa kebijakan hapus buku merupakan hal yang lumrah. Mekanismenya adalah bank menghapus pencatatan pinjaman dari neraca dengan kriteria tertentu sesuai dengan kebijakan internal bank. Pertimbangan yang dimaksudkan antara lain kredit tersebut sudah masuk kategori pinjaman macet dan dilakukan pencadangan kerugian hingga 100 persen. “Kebijakan hapus buku tidak menghilangkan kewajiban debitor membayar pinjaman, sehingga penagihan akan tetap dilakukan,” ujarnya.

Di sisi lain, hapus tagih merupakan kebijakan menghapus kewajiban debitor, dan kredit yang sudah dihapus buku itu tidak dapat ditagih kembali. Kebijakan ini dapat dilakukan bank dengan kondisi dan persyaratan tertentu, misalnya nasabah terkena bencana alam yang dinyatakan bencana nasional oleh pemerintah. Hapus tagih pun bisa dilakukan bila telah diputuskan dalam rapat umum pemegang saham (RUPS).

“Perlu ada aturan untuk menentukan kriteria nasabah yang bisa dihapus tagih oleh pemerintah,” kata Supari. Dia mengimbuhkan, bagi BRI, kebijakan hapus tagih diyakini tak akan berdampak signifikan terhadap kinerja keuangan. Sebab, kerugiannya telah diserap saat BRI melakukan penghapusbukuan kredit macet sesuai dengan kebijakan internal perseroan.

GHOIDA RAHMAH

- Akses edisi mingguan dari Tahun 1971

- Akses penuh seluruh artikel Tempo+

- Baca dengan lebih sedikit gangguan iklan

- Fitur baca cepat di edisi Mingguan

- Anda Mendukung Independensi Jurnalisme Tempo