Baca berita dengan sedikit iklan, klik disini

Ringkasan Berita

Blibli menargetkan perolehan dana hingga Rp 8 triliun dari IPO.

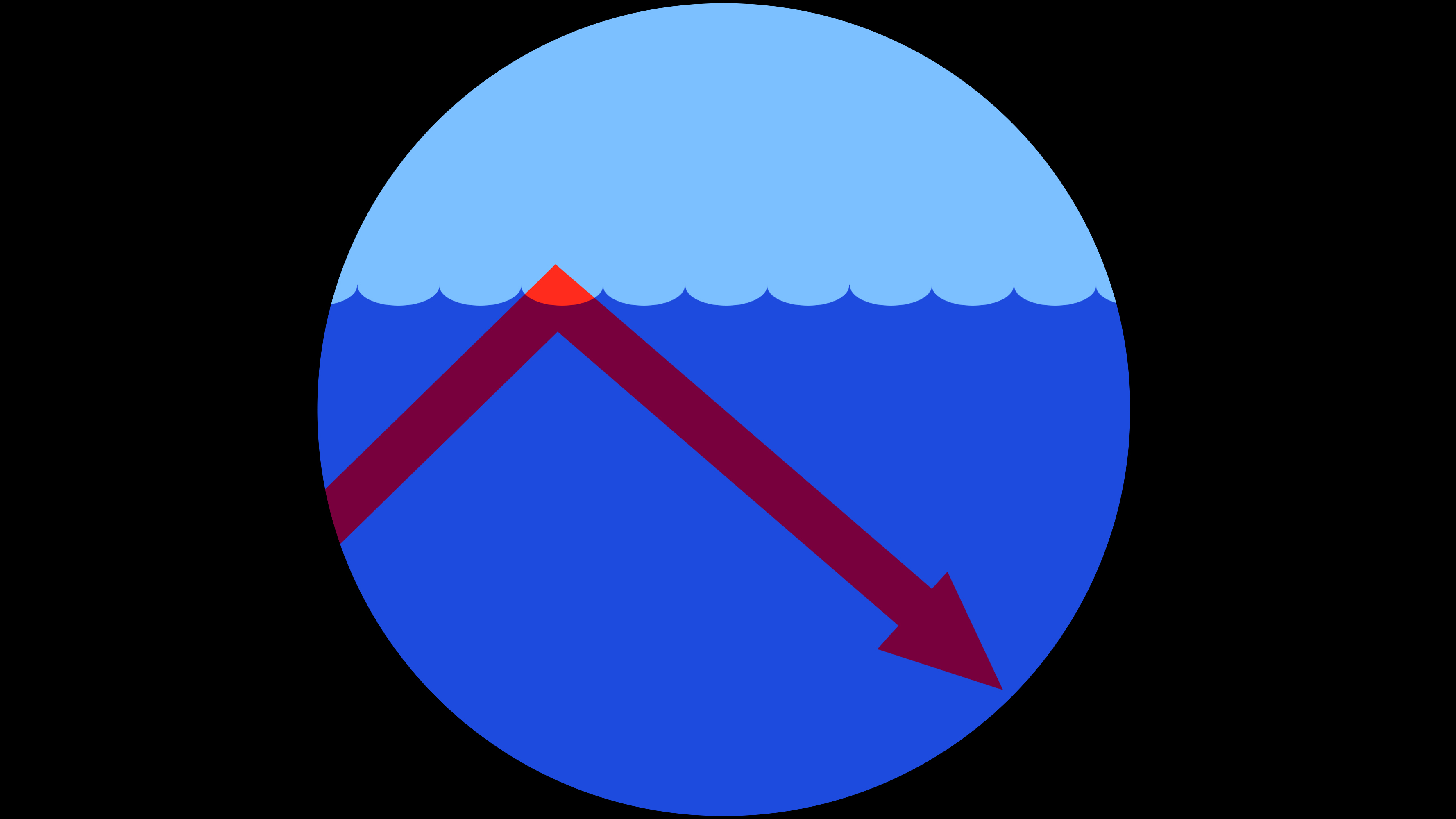

Harga saham Blibli lebih murah daripada Bukalapak, tapi di atas GoTo.

Investor Blibli bakal berharap pada sinergi dengan Tiket.com dan Ranch Market.

RENCANA penawaran saham perdana (initial public offering/IPO) Blibli.com atau Blibli menarik perhatian Irfan Sabri. Karyawan swasta 43 tahun ini berminat membeli saham dengan kode ticker BELI itu ketika penawaran dibuka pada 7 November mendatang. “Spekulatif saja, buat jangka pendek," katanya pada Kamis, 27 Oktober lalu.

- Akses edisi mingguan dari Tahun 1971

- Akses penuh seluruh artikel Tempo+

- Baca dengan lebih sedikit gangguan iklan

- Fitur baca cepat di edisi Mingguan

- Anda Mendukung Independensi Jurnalisme Tempo