Baca berita dengan sedikit iklan, klik disini

Ringkasan Berita

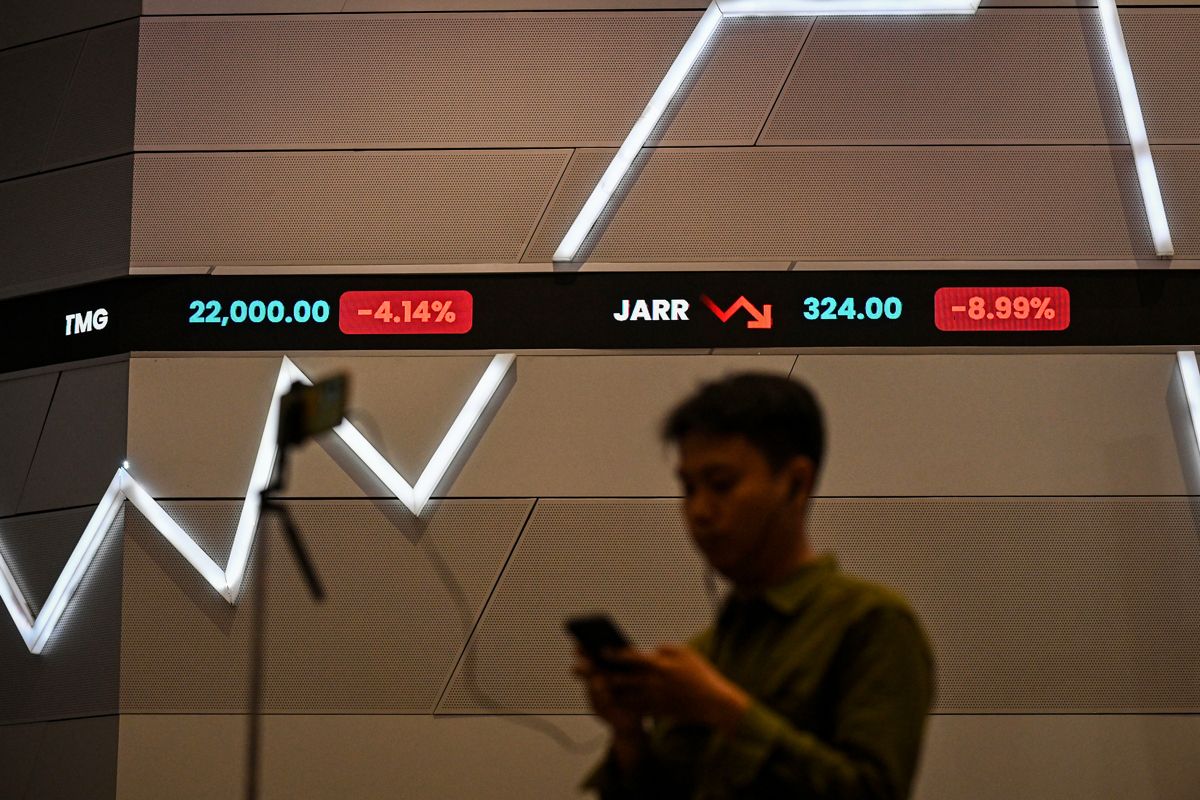

Bank Indonesia menahan kenaikan suku bunga.

Surplus perdagangan memungkinkan Bank Indonesia menahan suku bunga.

Bunga rendah membuat investor asing hengkang.

BANK Indonesia makin tertinggal kereta kenaikan suku bunga. Pekan lalu, The Federal Reserve menaikkan lagi bunganya sebesar 0,75 persen. Dengan demikian, sudah empat kali The Fed menaikkan bunga tahun ini. Total kenaikannya sudah mencapai 2 persen. Bunga The Fed sekarang berada dalam rentang 2,25-2,5 persen. Sebaliknya, BI masih menahan bunga rujukannya, BI 7-Day Reverse Repo Rate, yang kini 3,5 persen. Tingkat bunga serendah ini—rekor terendah sepanjang sejarah—sudah bertahan selama 17 bulan.

- Akses edisi mingguan dari Tahun 1971

- Akses penuh seluruh artikel Tempo+

- Baca dengan lebih sedikit gangguan iklan

- Fitur baca cepat di edisi Mingguan

- Anda Mendukung Independensi Jurnalisme Tempo