Baca berita dengan sedikit iklan, klik di sini

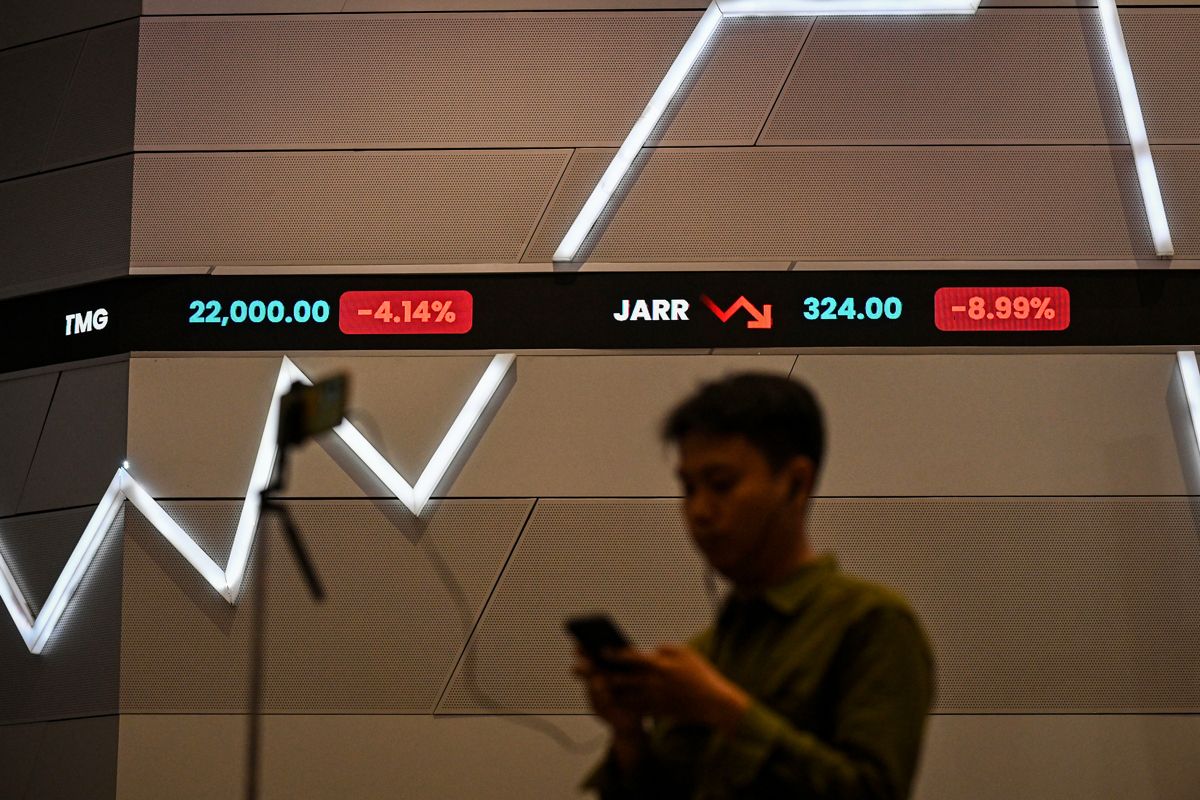

TEMPO.CO, Jakarta - Industri pinjam meminjam berbasis teknologi (fintech lending) mengalami lonjakan rasio kredit macet akibat pandemi Covid-19. Berdasarkan data Otoritas Jasa Keuangan (OJK), hingga Juli 2020 rasio TKB90 industri merosot dari 96,02 persen di Januari 2020 menjadi 92,01 persen.

Baca berita dengan sedikit iklan, klik di sini

TKB90 merupakan ukuran tingkat keberhasilan penyelenggara fintech lending dalam memfasilitasi penyelesaian kewajiban pinjam meminjam dalam jangka waktu 90 hari sejak tanggal jatuh tempo. Dengan demikian tingkat wanprestasi (TWP90) pinjaman pun membengkak dari 3,98 persen menjadi 7,99 persen.

Baca berita dengan sedikit iklan, klik di sini

Baca berita dengan sedikit iklan, klik di sini

Chief Executive Officer Modalku Reynold Wijaya mengatakan peminjam (borrower) dari segmen usaha mikro kecil dan menengah (UMKM) menjadi yang paling terdampak kinerja bisnisnya, sehingga berpengaruh pada kemampuan membayar kewajibannya. “Kami berusaha melakukan restrukturisasi kasus per kasus, dengan menerapkan pendekatan proaktif dan kolaboratif,” ujarnya kepada Tempo, Senin 21 September 2020.

Pendekatan proaktif yang dimaksud adalah dengan menawarkan skema relaksasi pembayaran sesuai kondisi performa bisnisnya secara berkala. Sedangkan, pendekatan kolaboratif memungkinkan Modalku untuk mengakomodasi skema bayar yang diajukan oleh borrower. Hingga akhir Agustus lalu, Modalku mencatat TKB90 berada pada posisi 90,84 persen, dengan total akumulasi pinjaman tahun berjalan sebesar Rp 611,32 miliar.

Reynold mengatakan untuk mengantisipasi lonjakan NPL, Modalku mengupayakan sejumlah strategi mitigasi risiko, khususnya dalam melakukan penilaian terhadap calon borrower, khususnya terkait dengan kemampuan finansial yang dimiliki untuk dapat melunasi pinjaman.

“Selain itu kami juga melakukan inovasi produk yang disesuaikan dengan kebutuhan UMKM,beberapa sektor yang masih berpotensi berkembang di masa ini adalah perdagangan besar/kecil, industri, kesehatan, dan pengusaha online,” ucapnya.

Sementara itu, Chief Executive Officer Akseleran, Ivan Nikolas Tambunan berujar risiko kredit yang meningkat karena pandemi turut berdampak pada kinerja penyaluran pinjaman baru. Dia mencontohkan pada Januari Akseleran menyalurkan pinjaman Rp 80 miliar, lalu mengalami penurunan tajam hampir 40 persen menjadi Rp 49 miliar pada Mei lalu.

“Dari sisi calon borrower sebenarnya masih banyak, tapi yang lebih terdampak itu dari sisi pemberi pinjaman (lender), mereka lebih khawatir karena ada Covid jadi takut memberikan pinjaman,” ucap Ivan.

Tingkat kepercayaan yang terganggu itu pun terjadi pada lender dari segmen ritel maupun institusional. Namun, seiring dengan adaptasi dan pelonggaran aktivitas ekonomi secara bertahap volume penyaluran pinjaman perlahan mulai kembali pulih.

Juru bicara OJK, Sekar Putih Djarot mengatakan di tengah dampak pandemi, peningkatan angka kredit macet (TPW90) fintech lending sulit untuk dihindarkan. “Peningkatannya masih dalam batas kewajaran, masih dalam batas yang masih bisa diterima, karena risiko pendanaan via peer to peer lending memang tinggi,” katanya.

Sekar menjelaskan dalam fintech lending, risiko kredit macet ditanggung oleh pemberi pinjaman. Otoritas mengimbau kepada para lender untuk memanfaatkan fasilitas penjaminan atau asuransi kredit yang disediakan oleh platform fintech lending bekerja sama dengan perusahaan asuransi. “Penyelenggara juga diharapkan dapat memaksimalkan kualitas credit scoring dan memitigasi risiko-risiko yang muncul akibat pandemic Covid.”

Ekonom Institute for Development of Economics and Finance (INDEF) Bhima Yudhistira Adhinegara menambahkan lonjakan NPL fintech berpotensi terus menggerus kepercayaan lender atau para investor yang ingin menginvestasikan uangnya di industri fintech lending.

“Pastinya mereka akan membandingkan antara risiko dan tingkat keuntungan memasukkan uang ke fintech,” kata dia. Di sisi lain, jumlah borrower terus mengalami peningkatan. “Dampak berikutnya bukan tidak mungkin akan ada perusahaan fintech yang tutup secara permanen karena tidak sanggup bersaing dalam menjaga NPL.”