Baca berita dengan sedikit iklan, klik di sini

KALA Pemerintah Federal Amerika Serikat terbentuk di tahun 1789, Alexander Hamilton sebagai Menteri Keuangan yang pertama mewarisi kondisi keuangan yang amburadul. Utang negara-negara bagian menggunung dan akhirnya harus diambil alih seluruhnya oleh Pemerintah Federal. Sampai-sampai, karena jumlahnya yang sedemikian besar nyaris membuat bangkrut pemerintahan baru tersebut, muncul wacana untuk mengemplang saja kewajiban tersebut.

Pada tahun 1970, utang Pemerintah Federal AS mencapai US$ 75 juta. Memang kecil jika dilihat dengan kacamata saat ini, tapi pada tahun tersebut nilai itu sangatlah besar. Sebagai perbandingan, hanya sekitar 10 tahun kemudian pemerintah AS membeli Negara Bagian Louisiana dari Kaisar Napoleon Bonaparte seharga US$ 15 juta.

Menghadapi warisan yang memusingkan itu, Hamilton mengadopsi cara pengelolaan utang modern yang diterapkan Prancis. Prinsip utamanya: mengumumkan kepada masyarakat bahwa Pemerintah Federal akan menghormati seluruh utang dan akan melunasinya pada saat jatuh tempo. Begitu sederhana dan sangat basic, sebetulnya. Tapi penegasan itu terbukti luar biasa ampuh.

Masyarakat pemegang surat utang pemerintah akhirnya percaya dan bersedia menunggu pencairan sampai jatuh tempo. Pemerintah AS pun dapat mengeluarkan utang baru sehingga dapat membayar kembali kewajiban yang jatuh tempo plus bunganya, dan bahkan mengembangkannya menjadi sumber pembiayaan pembangunan. Begitu besar kepercayaan yang timbul, hingga dalam waktu tiga tahun utang pemerintah AS dapat pula dijual di pasar modal Paris, Amsterdam, dan London, yang merupakan pusat keuangan dunia saat itu. Saat ini, utang pemerintah AS mencapai US$ 6 triliun lebih.

Utang Pemerintah RI

Apa yang pernah dialami pemerintah AS nyaris mirip apa yang kita alami saat ini. Pemerintah Indonesia hampir bangkrut saat rasio utang terhadap produk domestik bruto (PDB) melonjak hingga 100 persen lebih pada tahun 2000. Jumlah tersebut jelas sangat besar jika diukur dengan kemampuan APBN saat itu. Karena itu, pemerintah terpaksa melakukan langkah-langkah konservatif untuk menjaga sustainabilitas utang, yaitu dengan mengkonsolidasi APBN, serta di sana-sini menjadwalkan kembali pembayaran pokok ataupun bunga utang.

Upaya yang sudah dimulai sejak zaman Menteri Keuangan Bambang Soedibjo itu berpuncak di era Menteri Keuangan saat ini, Dr. Boediono. Pelan-pelan, cara-cara pengelolaan utang modern diterapkan. Perekonomian mulai berkembang. Pengendalian jumlah nominal utang dan rasio utang terhadap PDB makin lama makin bisa dikendalikan. Rasio tersebut menurun cukup tajam. Tahun ini akan mencapai di bawah 70 persen, dan diproyeksikan turun lagi di bawah 60 persen pada akhir 2004 nanti.

Angka 60 persen itu penting karena itulah angka yang dijadikan benchmark oleh negara-negara Eropa saat menyepakati Maastricht Treaty, yang menjadi dasar pembentukan Uni Eropa. Dengan kata lain, di titik itu utang pemerintah RI akan makin sustainable.

Selain mengendalikan stok utang pada tingkat yang sustainable, pemerintah juga menjaga arusnya agar tagihan pokok ataupun bunga yang jatuh tempo jangan sampai menjadi beban yang terlalu berat setiap tahunnya. Karena itu, beberapa waktu lalu secara sistematis pemerintah mengatur kembali masa jatuh tempo utang-utang tersebut (bonds reprofiling). Upaya ini memperoleh kemajuan yang penting setelah disetujui DPR, sehingga utang yang jatuh temponya menumpuk dari tahun 2004 sampai 2009 dapat diperpanjang menjadi dari 2004 sampai 2020.

Belakangan, pemerintah mengambil prakarsa baru, yang tidak hanya "meniru" langkah Hamilton tapi bahkan melangkah lebih jauh lagi. Sementara Hamilton hanya membayar utang yang jatuh tempo sepenuhnya, pemerintah kini berniat melunasi sebelum utang tersebut jatuh tempo. Inilah yang saat ini populer disebut transaksi buy back. Dengan langkah tersebut, pemerintah berharap dapat mengurangi beban APBN dari pelunasan utang pada tahun-tahun berikutnya. Harus diakui, ini merupakan langkah prudent, sekaligus menyiapkan APBN dari dampak "langkah-langkah besar" lainnya. Misalnya, lepasnya Indonesia dari IMF dengan konsekuensi pembayaran kembali utang-utang Paris Club.

'Buy Back' dan Likuiditas Perbankan

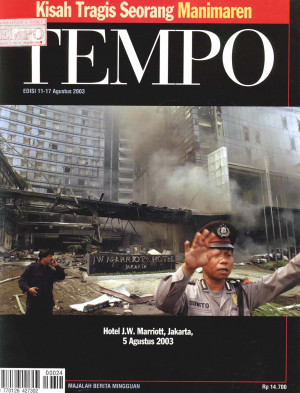

Pada Selasa, 5 Agustus lalu, pemerintah untuk pertama kalinya melaksanakan program buy back tersebut. Sebanyak 19 peserta mengajukan penawaran, dengan total penawaran 142 buah. Penawaran mencakup 13 seri obligasi, baik yang berbunga tetap (FR) maupun yang berbunga variabel (VR). Buy back dilakukan melalui lelang yang fasilitasnya dimiliki Departemen Keuangan, yaitu Ministry of Finance Dealing System (MOFiDS).

Dari penawaran yang masuk sejumlah Rp 15,655 triliun, pemerintah memilih melakukan buy back sebesar Rp 3,215 triliun atas empat seri obligasi, yaitu FR0007, VR0007, FR0008, dan VR0008. FR0007 adalah obligasi dengan kupon sebesar 10 persen, dan akan jatuh tempo pada 15 September 2004. Sedangkan VR0007 jatuh tempo per 25 April 2005, FR0008 memiliki kupon bunga 16,5 persen dan jatuh tempo 15 Mei 2005, serta VR0008 jatuh tempo pada 25 November 2005.

Pertanyaan yang mengusik kita: kenapa pemerintah hanya membeli dalam jumlah yang sangat kecil? Pemerintah rupanya memilih transaksi berdasarkan kriteria berlapis. Yang pertama, dilihat dari sisi harga penawaran dibanding owner estimate. Yang kedua adalah kapan obligasi tersebut jatuh tempo. Pemerintah memilih membeli kembali obligasi yang jatuh temponya paling dekat. Yang ketiga, preferensi obligasi berbunga tetap dibandingkan dengan yang variabel. Dan yang terakhir, faktor penghematan (cost saving) yang bisa diperoleh pemerintah dari pembelian kembali obligasi tersebut.

Dengan buy back, bank yang menjual kembali obligasinya memperoleh uang kas yang baru. Dengan tambahan likuiditas, perbankan tentu harus menanamkannya kembali dalam berbagai portofolio yang tersedia. Salah satu kemungkinannya adalah dengan melakukan ekspansi kredit. Tapi pemberian kredit jelas tak dilakukan dalam satu-dua hari saja. Likuiditas tersebut untuk sementara waktu akan tertinggal di perbankan, dan akhirnya menambah jumlah penawaran lelang SBI pada hari berikutnya, Rabu 6 Agustus 2003.

Perkembangan tersebut mendorong proses penurunan suku bunga. Pada saat negara kita dirundung malang karena pengeboman Hotel Marriott, sebetulnya tarikan terhadap kenaikan suku bunga cukup besar. Meski demikian, kenyataan menunjukkan adanya tambahan likuiditas di perbankan menjadi faktor yang sanggup menekan turun suku bunga. Hasil akhirnya, sebagaimana dibuktikan oleh hasil lelang SBI tanggal 6 Agustus, suku bunga rata-rata SBI untuk jangka waktu satu bulan turun dari 9,10 persen pada minggu sebelumnya menjadi 9,06 persen. Perkembangan ini membantu menaikkan kepercayaan masyarakat kembali pada rupiah sehingga tekanan pada nilai tukar tidak berkepanjangan. Padahal, tanpa adanya buy back, bukan tidak mungkin suku bunga SBI akan turun dalam tingkat yang lebih besar dari 4 basis points.

Ini pada akhirnya membuktikan kebenaran suatu pendapat bahwa pengelolaan utang dan fiskal yang konservatif pada akhirnya memiliki dampak yang besar pada proses penurunan suku bunga. Namun, suku bunga SBI adalah suku bunga jangka pendek. Lalu, bagaimana dengan suku bunga jangka panjang?

Prospek Suku Bunga Jangka Panjang

Buy back juga berdampak pada suku bunga jangka panjang. Pembelian kembali obligasi tersebut secara bertahap akan mengurangi stok utang pemerintah. Pada saat obligasi dilunasi atau dibeli kembali, likuiditas yang dihasilkannya akan menjadi potensi utama bagi munculnya pembeli obligasi baru yang dijual pemerintah. Jika di antara pembayaran kembali obligasi lama dan penjualan obligasi baru terdapat tenggang waktu, untuk sementara dana tersebut akan diinvestasikan dalam instrumen lain seperti SBI. Namun, jika penanaman dana tersebut lebih menarik diinvestasikan dalam bentuk obligasi pemerintah yang baru, dana hasil pelunasan obligasi lama akan menjadi "calon pembeli" pertama pada saat pemerintah mengeluarkan lagi obligasi baru.

Karena itu, jika jumlah pelunasan obligasi lama lebih besar dari jumlah obligasi baru (sehingga stok utang menurun), potensi pembelian obligasi baru akan lebih besar dari penawarannya. Jika hal ini terjadi, akan terjadi oversubscription dari setiap penjualan obligasi baru pemerintah. Terlebih lagi, jika sentimen pasar dapat terus dijaga seperti pada waktu-waktu yang lalu, bukan tidak mungkin penjualan obligasi baru juga akan menarik investor baru, baik dari dalam maupun luar negeri. Dan jumlah oversubscription pun akan menjadi jauh lebih besar lagi. Keadaan ini pada akhirnya akan menaikkan harga obligasi baru, sehingga akan menurunkan yield atau suku bunga obligasi baru pemerintah tersebut.

Dengan perkembangan di atas, dapat diperkirakan dalam tahun-tahun mendatang penurunan suku bunga jangka panjang masih akan berlangsung sampai tercapai keseimbangan baru. Jika yield pada penjualan obligasi pemerintah yang lalu masih 12 persen lebih, dalam penjualan yang akan datang nilainya pasti akan lebih rendah lagi.

Proses semacam ini pada akhirnya akan banyak membantu menurunkan biaya bunga yang harus dibayar pemerintah untuk obligasi yang telah dikeluarkannya. Selanjutnya, biaya bunga yang lebih rendah akan menambah besar primary surplus dari APBN, yaitu jumlah yang dapat disisihkan untuk melunasi pokok utang pemerintah. Yang artinya, akan ada lebih banyak lagi kemungkinan dilakukannya buy back baru. Pada akhirnya, tercipta sebuah lingkaran yang terus membaik, sebuah virtuous circle.

Alexander Hamilton memang sumber inspirasi bagi pengelolaan utang modern.

Baca berita dengan sedikit iklan, klik di sini

Baca berita dengan sedikit iklan, klik di sini

- Akses edisi mingguan dari Tahun 1971

- Akses penuh seluruh artikel Tempo+

- Baca dengan lebih sedikit gangguan iklan

- Fitur baca cepat di edisi Mingguan

- Anda Mendukung Independensi Jurnalisme Tempo