Baca berita dengan sedikit iklan, klik di sini

Ringkasan Berita

Otoritas Jasa Keuangan menerbitkan aturan tentang tata kelola yang baik bagi bank umum.

Tata kelola yang baik itu mencakup prinsip keterbukaan, akuntabilitas, independensi, dan kewajaran.

Aturan OJK itu termasuk mengenai kebijakan dividen masing-masing bank.

Paul Sutaryono

Baca berita dengan sedikit iklan, klik di sini

Assistant Vice President BNI (2005-2009)

Baca berita dengan sedikit iklan, klik di sini

Baca berita dengan sedikit iklan, klik di sini

Setelah ramai menjadi buah bibir beberapa hari ini, akhirnya Otoritas Jasa Keuangan (OJK) menerbitkan aturan tentang tata kelola yang baik (good corporate governance), termasuk mengenai kebijakan dividen bank. Aturan tersebut tertuang dalam Peraturan OJK Nomor 17 Tahun 2023 tentang Penerapan Tata Kelola bagi Bank Umum yang berlaku efektif pada 14 September 2023. Regulasi itu mengganti Peraturan OJK Nomor 55/POJK.03/2016 tentang Penerapan Tata Kelola bagi Bank Umum.

Aturan baru itu bertujuan memperkuat peranan bank, salah satu aspek penting dari sektor jasa keuangan. Penguatan itu, khususnya dalam penerapan tata kelola yang baik pada bank, merupakan salah satu elemen utama untuk meningkatkan daya saing perbankan. Penerapan tata kelola yang baik juga akan berpengaruh positif terhadap kinerja bank.

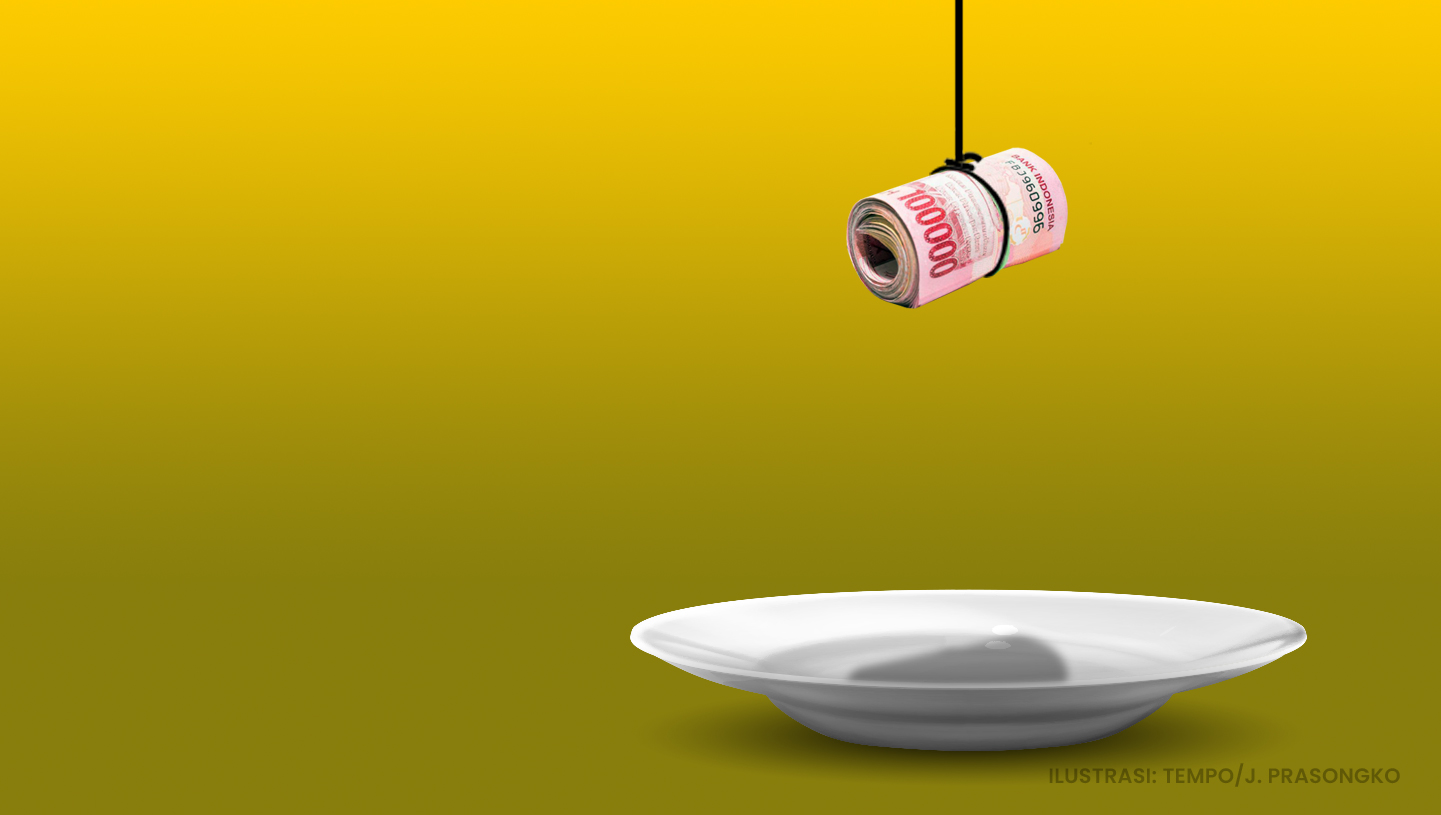

Lantas, apa saja faktor kunci keberhasilan yang harus dipenuhi supaya bank mampu menjalankan tata kelola yang baik dengan tangkas? Sebelum melangkah lebih jauh, kita wajib memahami apa itu dividen. Dividen adalah pembagian laba yang dibayarkan kepada pemegang saham perusahaan berdasarkan jumlah saham yang dimiliki. Pada umumnya, dividen yang dibagikan merupakan dividen tunai dan dividen saham.

OJK mengatur kebijakan dividen secara umum sebagai penerapan tata kelola yang baik. Pasal 108 peraturan OJK tersebut mewajibkan bank memiliki kebijakan dividen dan mengkomunikasikan kebijakan itu kepada pemegang saham.

Kebijakan dividen itu paling sedikit memuat (a) pertimbangan bank dalam pembagian dividen, (b) besaran dividen yang diberikan, (c) mekanisme persetujuan usulan pembagian dividen, dan (d) periode pemutakhiran kebijakan dividen. Rencana pembagian dividen berdasarkan pada pemenuhan hak pemegang saham dengan mengutamakan kepentingan bank dan dicantumkan dalam rencana bisnis bank (RBB). Dalam penetapan pembagian dividen kepada pemegang saham, bank wajib mendasarkan pada berbagai pertimbangan dari aspek eksternal dan internal. Artinya, emiten bank tidak bisa seenaknya, dalam arti jorjoran dalam pembagian saham kepada pemegang saham.

Aspek eksternal bisa saja berupa ancaman kenaikan suku bunga kredit perbankan ketika suku bunga acuan Amerika Serikat atau The Fed Fund Rate (FFR) sebesar 5,5 persen yang bakal naik menjadi 6 persen. Hal ini terjadi karena target inflasi Amerika sebesar 2 persen. Celakanya, kini inflasinya malah merambat naik, dari 3,2 persen per Juli 2023 menjadi 3,7 persen per Agustus 2023.

Hal itu dapat mempengaruhi suku bunga acuan Bank Indonesia atau BI 7-Day Reverse Repo Rate yang mencapai 5,75 persen sejak 19 Januari 2023. Ketika suku bunga acuan BI semakin tinggi, suku bunga kredit perbankan juga bisa terdorong naik karena biaya dana (cost of fund) naik.

Belum lagi disrupsi rantai pasokan sebagai akibat invasi Rusia ke Ukraina sehingga nilai ekspor Indonesia terus menipis. Arus kas nasabah eksportir pun akan terganggu. Hal itu tersirat pada kredit yang sudah disetujui tapi belum ditarik (undisbursed loan) yang naik 12,38 persen, dari Rp 3.117,80 triliun per Juni 2022 menjadi Rp 3.503,86 triliun per Juni 2023.

Kenaikan itu mendorong bank semakin rajin memarkir dana menganggur di surat berharga sehingga nilainya naik meski tipis sebesar 0,42 persen, dari Rp 1.827,93 triliun menjadi Rp 1.835,59 triliun. Ujungnya, pengucuran kredit pun tertekan, dari 10,71 persen per Juli 2022 menjadi 8,54 persen per Juli 2023.

Penerapan tata kelola yang baik itu minimal mencakup prinsip keterbukaan, akuntabilitas, tanggung jawab, independensi, dan kewajaran. Hal itu diwujudkan antara lain pada penerapan fungsi audit internal dan eksternal, kepatuhan, serta manajemen risiko.

Tengok saja kasus-kasus bank yang hampir tiada habisnya. Sebut saja kasus fraud, seperti deposito bodong, pengambilan tabungan oleh orang yang tidak berhak, dan serangan siber yang menyebabkan hampir semua layanan nasabah lumpuh untuk beberapa hari yang dialami bank papan atas.

Kasus seperti itu merupakan indikasi bahwa penerapan fungsi audit, kepatuhan, serta manajemen risiko belum berjalan baik dan benar. Untuk itu, bank wajib melakukan evaluasi dan revitalisasi sistem serta prosedur dengan mengikuti perubahan bisnis.

Kini, hampir semua bank telah berupaya keras untuk menyediakan produk dan jasa berbasis digital. Namun bank wajib pula menyiapkan aneka senjata andalan untuk menepis risiko teknologi, terutama serangan siber. Dalam hal ini, Peraturan OJK Nomor 11/POJK.03/2022 tentang Penyelenggaraan Teknologi Informasi oleh Bank Umum efektif 7 Oktober 2022 telah menitahkan bank untuk memiliki pusat pemulihan bencana (disaster recovery center).

Bank pun wajib memiliki rencana pemulihan bencana (disaster recovery plan). Hal itu merupakan dokumen yang berisi rencana dan langkah untuk menggantikan dan/atau memulihkan kembali akses data, perangkat keras, serta perangkat lunak yang diperlukan agar bank dapat menjalankan kegiatan operasional bisnis yang kritis setelah adanya gangguan dan/atau bencana.

Selain itu, bank wajib memiliki komite pengarah teknologi informasi (TI). Komite itu bertanggung jawab memberikan rekomendasi kepada direksi antara lain mengenai rencana strategis TI sejalan dengan rencana korporasi dan upaya penyelesaian berbagai masalah TI.

Karena itu, bank wajib memiliki arsitektur TI. Penyusunan arsitektur TI meliputi perencanaan, desain, implementasi, dan kontrol. Bank pun wajib menjaga ketahanan siber dengan melakukan proses paling sedikit berupa identifikasi aset, ancaman, dan kerentanan; perlindungan aset; deteksi insiden siber; serta penanggulangan dan pemulihan siber.

Bila aneka faktor kunci keberhasilan itu telah dilakukan dengan baik, bank diharapkan akan semakin sehat.

PENGUMUMAN

Redaksi menerima tulisan opini dari luar dengan syarat: panjang sekitar 5.000 karakter (termasuk spasi) atau 600 kata dan tidak sedang dikirim ke media lain. Kirim tulisan ke e-mail: [email protected] disertai dengan nomor kontak dan CV ringkas.

- Akses edisi mingguan dari Tahun 1971

- Akses penuh seluruh artikel Tempo+

- Baca dengan lebih sedikit gangguan iklan

- Fitur baca cepat di edisi Mingguan

- Anda Mendukung Independensi Jurnalisme Tempo