Baca berita dengan sedikit iklan, klik di sini

Ringkasan Berita

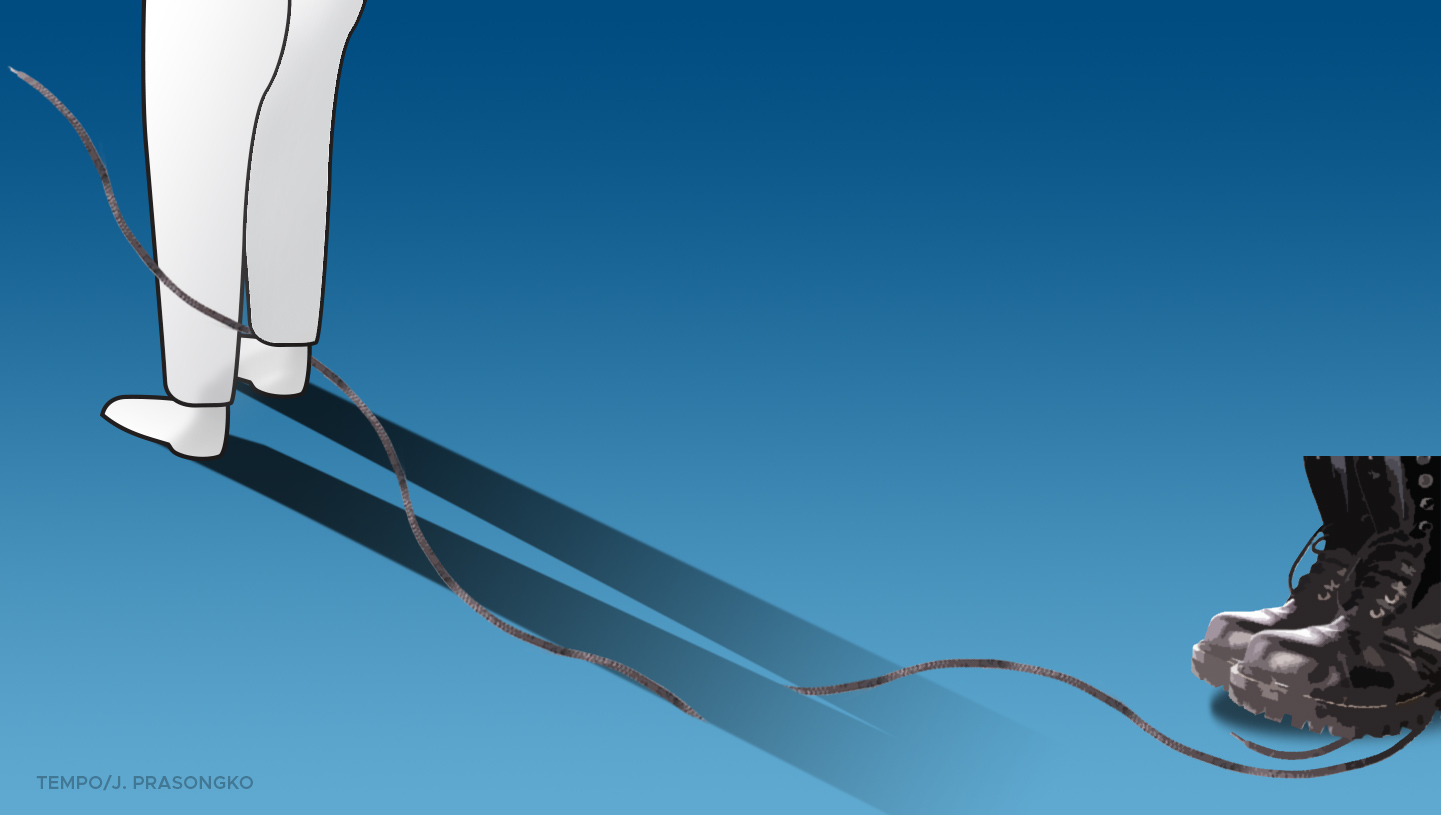

Bank Indonesia menaikkan suku bunga acuan menjadi 6 persen.

Tujuannya untuk mengendalikan nilai tukar rupiah dan memitigasi inflasi barang impor.

Akan mempengaruhi kenaikan suku bunga kredit perbankan, termasuk kredit perumahan rakyat.

Paul Sutaryono

- Akses edisi mingguan dari Tahun 1971

- Akses penuh seluruh artikel Tempo+

- Baca dengan lebih sedikit gangguan iklan

- Fitur baca cepat di edisi Mingguan

- Anda Mendukung Independensi Jurnalisme Tempo